Nemusíme ani sledovať demografické krivky aby sme dospeli k výsledku, že slovenské obyvateľstvo starne a mierne prírastky nijako nevyrovnávajú tento stav. V budúcnosti sa tým štát dostane do nepríjemnej situácie, kedy dôchodcovia nemusia byť slušne vyplatení, nehovoriac o tom že sa ich vek v ktorom sa budú môcť dostať na spomínaný dôchodok, posunie. Bude práve to viesť k prehlbovaniu konfliktov? Aké kroky zavádza vláda? Bude aktuálne nastavené minimum dôchodku stačiť?

Povinné investovanie

Do druhého piliera vstupuje čoraz viac ľudí, tým rastú úspory ktoré sa v roku 2021 rovnali 11 miliardám eur, na porovnanie v roku 2019 to bolo len 9 miliárd eur. Práve to sa páči štátu, pretože ten potrebuje aby dôchodkový systém stál na pevných nohách. Ak sa pozrieme ešte bližšie, uvidíme, že štát plánuje zaviesť pôvodnú stratégiu a to povinnosť, aby každý občan automaticky do dovŕšenia 35 roku musel byť v druhom pilieri, následne by sa mohol rozhodnúť či chce zotrvať alebo odísť.

Síce sú ženy na dôchodku dlhšie no oproti mužom dostávajú nižšie dôchodky. Skúste sa poradiť s našimi expertmi, ako si môžete v tejto situácií prilepšiť.

V čom je druhý pilier nápomocný a prečo z neho profituje štát?

V skratke, zabezpečí Vám vyšší dôchodok. Tento dôchodok sa pohybuje okolo 5% a nie je solidárny, čiže sumu ktorú si nazbierate budete v budúcnosti aj reálne dostávať. Na tento druh dôchodku by nemali zabudnúť najmä tí, ktorí disponujú nadpriemerným platom a to od 1300€, no aj tu všetko záleží na správnom výbere fondu.

A čo ten štát? Tak ten namiesto 18%, ktoré Vám pôvodne odvádza do sociálnej poisťovni, bude vyplácať len 13% a zvyšné 5% budete poberať z Vášho druhého piliera, čím dochádza k adekvátnemu kráteniu dôchodku z prvého piliera. Týmto sa zároveň rozložia politické riziká.

Tkz. Investičná stratégia

Ide o nový návrh pri ktorom by sa jednalo o vekové kategórie. Jednotliví spotrebitelia sa zaradia do skupín podľa veku a následne im bude priradený vhodný fond. Takto by si každý vedel lepšie zhodnotiť svoje úspory, keďže mladší spotrebiteľ má výhodu v možnosti sporiť si dlhšie obdobie a tým investovať aj do rizikovejších negarantovaných fondov.

Na tomto odkaze si viete rýchlo a jednoducho nastaviť sporenie podľa vašich predstáv a očakávaní.

Celoživotný zárobok

Novela zákona o starobnom dôchodkovom sporení by mala byť zmenená aj o dĺžku sporenia. Vyzeralo by to zrejme tak, že po dosiahnutí dôchodkového veku, by spotrebiteľ mal naďalej časť majetku v akciách za účelom stáleho zárobku. Neexistovala by hranica od ktorej by sa zastavilo sporenie, Vaše úspory by sa naďalej zhodnocovali a Vás by každým rokom na dôchodku čakala pekná suma.

Stop jednorazovým výberom

Z dôvodu, že z celkovej kumulovanej nasporenej sumy, ktorá sa pohybovala okolo 55,8 milióna eur spotrebiteľ jednorazovo vybral takmer 83%, sa schválilo to aby spotrebiteľ nebol schopný vybrať jednorazovo celkovú sumu. Ministerstvo práce, sociálnych vecí a rodiny taktiež uvádza, že pre udržateľnosť systému je nastavenie vyplácania dôchodkov nevyhnutné.

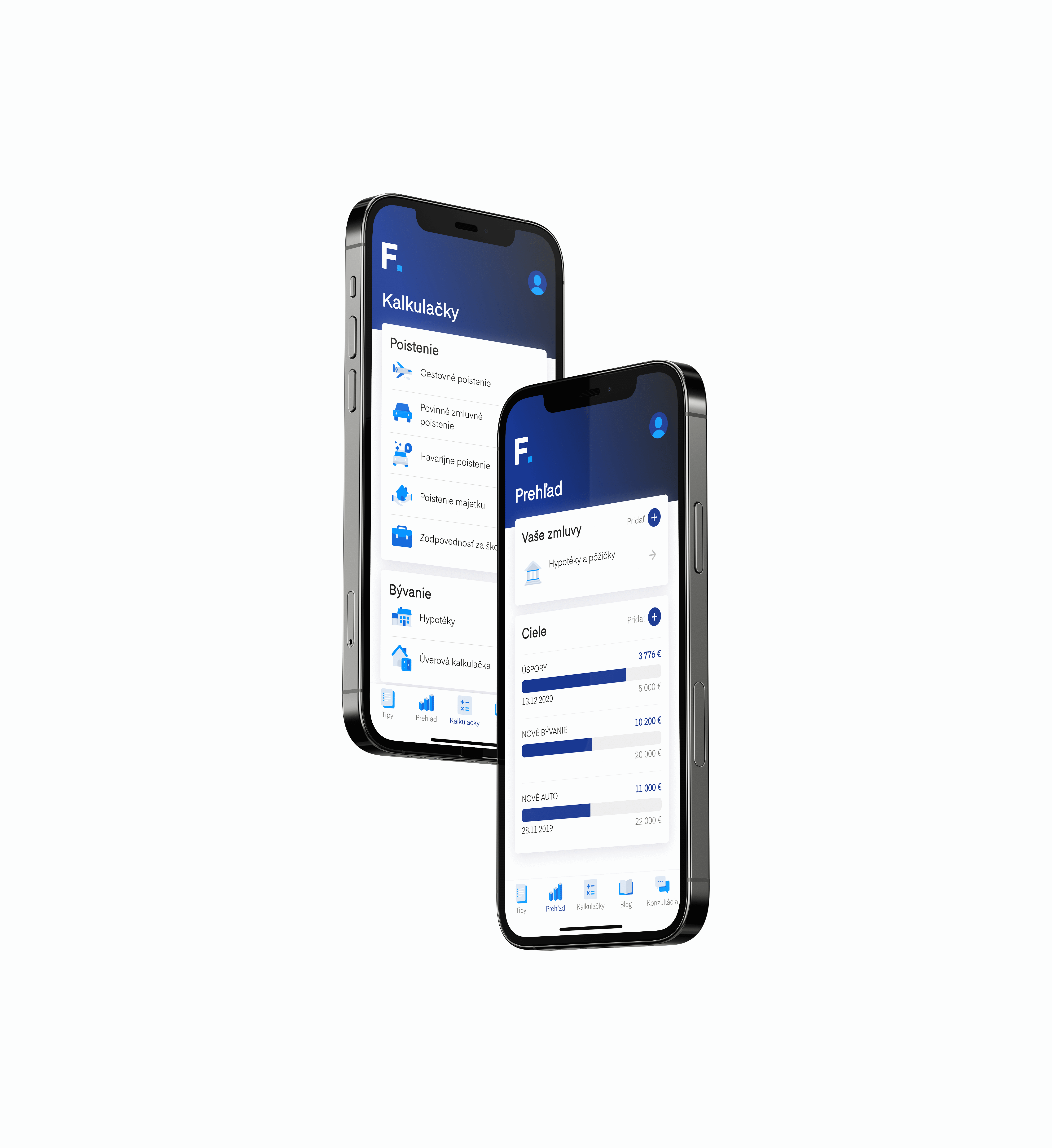

Ak ste sa rozhodli investovať do svojej budúcnosti a chcete si založiť druhý dôchodkový pilier, viete tak urobiť pohodlne doma bez zbytočného strácania času skrz našu aplikáciu Financie.online, dostupnú pre IOS a Android.

Projekt “oranžová obálka”

Padol aj návrh vzniku novej komisie, ktorá by radila politikom o zmenách v dôchodkovej politike. šlo by o nezávislé, odborné a ucelené pohľady na celkový stav dôchodkového systému na Slovensku a formulácie odporúčaní na jeho úpravu. Taktiež by vnikol projekt vďaka ktorému by občania získali všetky potrebné informácie o samotnej výške dôchodku zo všetkých pilierov.

Veríme, že sa Vám článok páčil a ak poznáte niekoho kto sa trápi so založením druhého dôchodkového piliera, neváhajte mu posunúť náš blog, kde nájde viac informácií o dôchodkovom sporení alebo ho informujte o možnosti bezplatnej konzultácie s našimi expertmi.

Dajte nám vedieť vaše skúsenosti s dôchodkovým sporením. Zaujímajú nás vaše príbehy a radi si ich vypočujeme osobne!